Analyse du marché de l’immobilier en ligne

L’analyse en ligne du marché du logement est une évaluation de l’offre immobilière réalisée par Immoscout24 en collaboration avec l’Association des propriétaires fonciers et l’Institut suisse de l’immobilier. La période observée chaque année se situe entre le troisième trimestre de l’année précédente et le deuxième trimestre de l’année suivante.

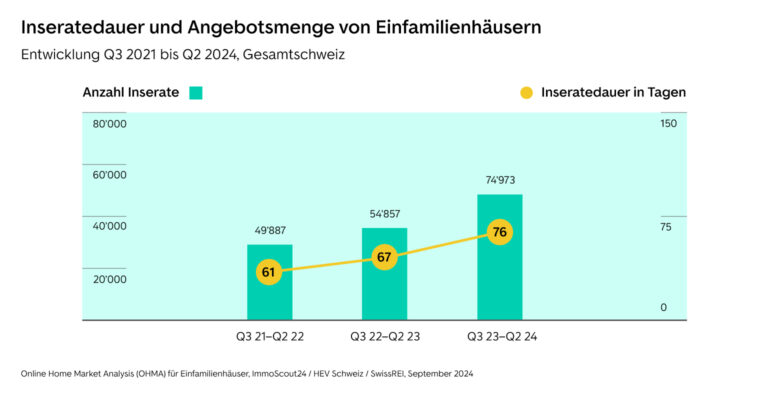

Nouvelle augmentation du nombre d’inscriptions, mais à un rythme plus lent

Au cours de la période 2023/24 sous revue, le nombre de maisons individuelles annoncées a massivement augmenté par rapport à la même période de l’année précédente, avec une hausse marquée de 36%. Au cours de la période précédente, le nombre de maisons individuelles annoncées était à nouveau plus élevé, mais dans une moindre mesure (+ 4 %). Une tendance à la hausse est également observée au niveau de la durée des annonces dans toute la Suisse, les maisons individuelles étant actuellement en ligne pour une durée moyenne de 79 jours.

Les acheteurs potentiels sont plus sélectifs – des documents de vente de haute qualité sont essentiels

Pour les acteurs du marché, cela signifie que les acheteurs ont tendance à prendre un peu plus de temps et sont devenus plus sélectifs car ils ont plus de choix. Pour les vendeurs, l’importance d’une stratégie de marketing bien pensée, avec une documentation de vente très professionnelle et une présentation contemporaine du bien, est de plus en plus grande. Grâce à une demande toujours très forte, le niveau des prix reste stable, bien qu’il y ait des signes de consolidation sur le marché des maisons individuelles.

Vous avez déjà un compte ?

Vous avez déjà un compte ?